Ustawa z dnia 19 listopada 2024 r. o zmianie ustawy o podatku rolnym, ustawy o podatkach i opłatach lokalnych oraz ustawy o opłacie skarbowej została już podpisana przez Prezydenta RP i przekazana do publikacji[1]. Ustawa ta zawiera w szczególności nowe definicje budynku oraz budowli oraz modyfikuje przepisy dotyczące terminu złożenia deklaracji na podatek od nieruchomości z 2025 r.

Nowy termin złożenia deklaracji na podatek od nieruchomości DN1 w 2025 r. i „raty uproszczone” na podatek w 2025 r.

Ze względu na kompleksowy charakter nowelizacji i konieczność przeprowadzenia przez podatników weryfikacji składników majątku pod kątem nowej definicji budynku i budowli w ustawie uregulowano incydentalny przepis, obowiązujący w 2025 r., wprowadzający uprawnienie do złożenia deklaracji na podatek przez osoby prawne oraz jednostki organizacyjne, do 31 marca 2025 r., w miejsce terminu 31 stycznia. Zgodnie przepisem przejściowym W 2025 r. podatnicy, o których mowa w art. 6 ust. 9 ustawy zmienianej w art. 2, mogą składać deklaracje na podatek od nieruchomości na rok 2025 w terminie do dnia 31 marca 2025 r., jeżeli spełnią warunki określone w ust. 2. Warunkiem prolongowania terminu do złożenia deklaracji złożyć do właściwego organu podatkowego w terminie do dnia 31 stycznia 2025 r. pisemnego zawiadomienia o skorzystaniu z tego uprawnienia, zawierającego: a) nazwę organu podatkowego, do którego zawiadomienie jest kierowane, b) nazwę podatnika składającego zawiadomienie, adres jego siedziby oraz jego identyfikator podatkowy, c) oświadczenie o skorzystaniu z uprawnienia do złożenia deklaracji na podatek od nieruchomości na rok 2025 w terminie do dnia 31 marca 2025 r.;

Podatnik korzystający z uprawnienia do późniejszego złożenia deklaracji, bez wezwania organu podatkowego, będzie musiał jednak dokonywać wpłat „zaliczkowo” w wysokości odpowiadającej średniej miesięcznej kwocie należnego podatku za 2024 r. na rachunek właściwej gminy miesięczne raty podatku od nieruchomości:

- a) za styczeń – w terminie do dnia 31 stycznia 2025 r.,

- b) za luty – w terminie do dnia 15 lutego 2025 r.,

- c) za marzec – w terminie do dnia 15 marca 2025 r.

W przypadku gdy uiszczone raty, o których mowa, okażą się niższe niż raty podatku od nieruchomości wynikające ze złożonej deklaracji na podatek od nieruchomości na rok 2025 za miesiące, za które zostały uiszczone, brakująca kwota podatku pozostała do zapłaty podlega, bez wezwania organu podatkowego, wpłacie na rachunek właściwej gminy w terminie do dnia 31 marca 2025 r. („rata wynikowa”).

Nowa definicja budynku

Zgodnie z nowelizacją, budynek to obiekt wzniesiony w wyniku robót budowlanych, wraz z instalacjami zapewniającymi możliwość jego użytkowania zgodnie z przeznaczeniem, trwale związany z gruntem, wydzielony z przestrzeni za pomocą przegród budowlanych oraz który posiada fundamenty i dach, z wyłączeniem obiektu, w którym są lub mogą być gromadzone materiały sypkie, materiały występujące w kawałkach albo materiały w postaci ciekłej lub gazowej, którego podstawowym parametrem technicznym wyznaczającym jego przeznaczenie jest pojemność.

Ustawa z dnia 19 listopada 2024 r. jednoznacznie wylicza cechy, jakie powinien posiadać budynek, są to: wzniesienie w wyniku robót budowlanych, co obejmuje również wzniesione w wyniku robót budowlanych instalacje zapewniające możliwość użytkowania budynku zgodnie z przeznaczeniem. Kolejnymi cechami jest wydzielenie za pomocą przegród budowlanych oraz posiadanie fundamentów i dachu. Dwie z tych cech zawierają swoje definicje legalne w dalszej części ustawy, a są to roboty budowlane oraz trwałe związanie z gruntem. Roboty budowlane to prace polegające na budowie, odbudowie, rozbudowie, nadbudowie, przebudowie lub montażu, do których stosuje się przepisy ustawy z dnia 7 lipca 1994 r.-Prawo budowlane (Dz. U. z 2024 r. poz. 725, 834 i 1222). Natomiast trwałe związanie z gruntem to takie połączenie obiektu budowlanego z gruntem, które zapewnia temu obiektowi stabilność i możliwość przeciwdziałania czynnikom zewnętrznym niezależnym od działania człowieka, mogącym zniszczyć lub spowodować przemieszczenie lub przesunięcie się obiektu budowlanego na inne miejsce. W nowej definicji budynku znajduje się również wyłączenie dla obiektów w których są lub mogą być gromadzone materiały sypkie, materiały występujące w kawałkach albo materiały w postaci ciekłej lub gazowej, którego podstawowym parametrem technicznym wyznaczającym jego przeznaczenie jest pojemność. Wyłączenie to pozwoli wyeliminować wątpliwości dotyczące obiektów takich jak zbiorniki na gaz, silosy na zboże czy elewatory, które często były trudne do zakwalifikowania na potrzeby opodatkowania.

Ważną zmianą, która pozwoli zmniejszyć ilość sporów jakie toczyły się dotychczas przed organami podatkowymi oraz sądami administracyjnymi jest wskazanie, że za część mieszkalną budynku mieszkalnego uznaje się także pomieszczenie przeznaczone do przechowywania pojazdów w tym budynku. Zgodnie z tym przepisem garaże podziemne będące częścią budynku mieszkalnego będą opodatkowane taką samą stawką jak część mieszkalna, ponieważ będą uznawane na gruncie ustawy za część mieszkalną.

Nowa definicja budowli

Nie zmienia się zasada, iż budowla podlega opodatkowaniu jedynie w przypadku związania jej z działalnością gospodarczą w rozumieniu ustawy.

Ustawa nowelizująca z dnia 21 listopada 2024 r. wprowadza następującą definicję budowli (przez budowlę rozumie się:)

- obiekt niebędący budynkiem, wymieniony w załączniku nr 4 do ustawy[2], wraz z instalacjami zapewniającymi możliwość jego użytkowania zgodnie z przeznaczeniem,

- elektrownię wiatrową, elektrownię jądrową i elektrownię fotowoltaiczną, biogazownię, biogazownię rolniczą, magazyn energii, kocioł, piec przemysłowy, kolej linową, wyciąg narciarski oraz skocznię, w części niebędącej budynkiem-wyłącznie w zakresie ich części budowlanych,

- urządzenie budowlane – przyłącze oraz urządzenie instalacyjne, w tym służące oczyszczaniu lub gromadzeniu ścieków, oraz inne urządzenie techniczne, bezpośrednio związane z budynkiem lub obiektem, o którym mowa w lit. a, niezbędne do ich użytkowania zgodnie z przeznaczeniem,

- urządzenie techniczne inne niż wymienione w lit. a-c-wyłącznie w zakresie jego części budowlanych,

- fundamenty pod maszyny oraz pod urządzenia techniczne, jako odrębne pod względem technicznym części przedmiotów składających się na całość użytkową

- wzniesione w wyniku robót budowlanych, także w przypadku, gdy stanowią część obiektu niewymienionego w ustawie.

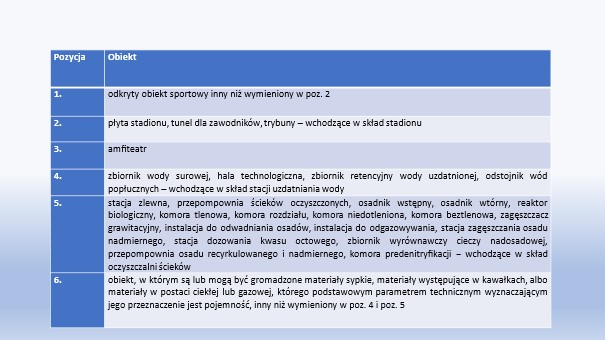

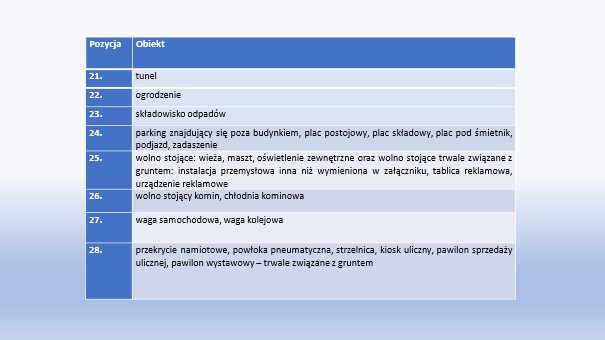

Natomiast wspomniany załącznik nr 4 do ustawy z dnia 21 listopada 2024 r. obejmuje listę 28 obiektów wymienionych z nazwy, do których należą między innymi:

- odkryty obiekt sportowy inny niż wymieniony w poz. 2

- płyta stadionu, tunel dla zawodników, trybuny – wchodzące w skład stadionu

- amfiteatr

- zbiornik wody surowej, hala technologiczna, zbiornik retencyjny wody uzdatnionej, odstojnik wód popłucznych- wchodzące w skład stacji uzdatniania wody

- stacja zlewna, przepompownia ścieków oczyszczonych, osadnik wstępny, osadnik wtórny, reaktor biologiczny, komora tlenowa, komora rozdziału, komora niedotleniona, komora beztlenowa, zagęszczacz grawitacyjny, instalacja do odwadniania osadów, instalacja do odgazowywania, stacja zagęszczania osadu nadmiernego, stacja dozowania kwasu octowego, zbiornik wyrównawczy cieczy nadosadowej, przepompownia osadu recyrkulowanego i nadmiernego, komora predenitryfikacji − wchodzące w skład oczyszczalni ścieków

- obiekt, w którym są lub mogą być gromadzone materiały sypkie, materiały występujące w kawałkach albo materiały w postaci ciekłej lub gazowej, którego podstawowym parametrem technicznym wyznaczającym jego przeznaczenie jest pojemność, inny niż wymieniony w poz. 4 i poz. 5

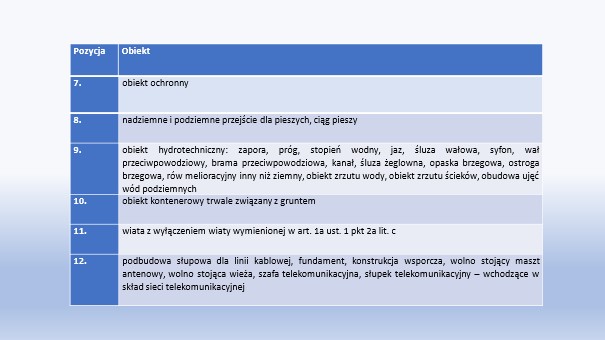

- obiekt ochronny

- nadziemne i podziemne przejście dla pieszych, ciąg pieszy

- obiekt hydrotechniczny: zapora, próg, stopień wodny, jaz, śluza wałowa, syfon, brama przeciwpowodziowa, kanał, śluza żeglowna, opaska brzegowa, ostroga brzegowa, rów melioracyjny inny niż ziemny, obiekt zrzutu wody, obiekt zrzutu ścieków, obudowa ujęć wód podziemnych

- obiekt kontenerowy trwale związany z gruntem

Ustawodawca wskazuje, że budowla to obiekt niebędący budynkiem. Oznacza to, że w przypadku obiektów o mieszanym charakterze (wielofunkcyjnych) najpierw należy rozważać, czy obiekt można zaklasyfikować jako budynek, a dopiero po dokonaniu takiej klasyfikacji ocenić można czy stanowi on budowlę. Zasada ta pozwala na uniknięcie podwójnego opodatkowania obiektów kompleksowych, w których różne części mogą pełnić różne funkcje (np. trybuny stadionu, które są uznawane za budowlę, oraz pomieszczenia biurowe, które kwalifikują się jako budynek). Nowa regulacja jasno wskazuje, że budynek i budowla nie mogą być tym samym obiektem, co eliminuje wątpliwości interpretacyjne i nakazuje uznać takie obiekty za budynek.

Natomiast obiekt budowlany to budynek lub budowla, z wyłączeniem wyrobisk górniczych, a także niewielkich obiektów stanowiących:

- obiekty kultu religijnego-w szczególności kapliczki, krzyże przydrożne i figury,

- obiekty architektury ogrodowej- w szczególności posągi i figurki ogrodowe, wodotryski, mostki, pergole, murowane grille i oczka wodne,

- obiekty użytkowe służące rekreacji codziennej i utrzymaniu porządku- w szczególności śmietniki, wiaty na wózki dziecięce i rowery oraz obiekty stanowiące wyposażenie placów zabaw dla dzieci;

Powyższe niewielkie obiekty, w rodzaju wiat na wózki dziecięce i rowery, architektury ogrodowej, etc. nie będą opodatkowane jako budowle.

Nowelizacja ustawy o podatkach i opłatach lokalnych jest odpowiedzią na potrzebę uporządkowania i doprecyzowania przepisów dotyczących opodatkowania nieruchomości. Zmiana definicji budynku i budowli może doprowadzić do zmniejszenia ilości wątpliwości interpretacyjnych, które często prowadziły do sporów podatkowych.

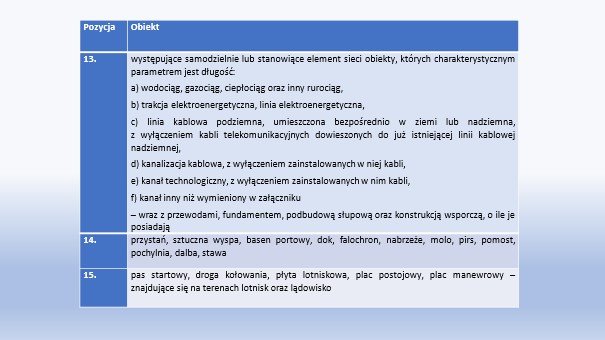

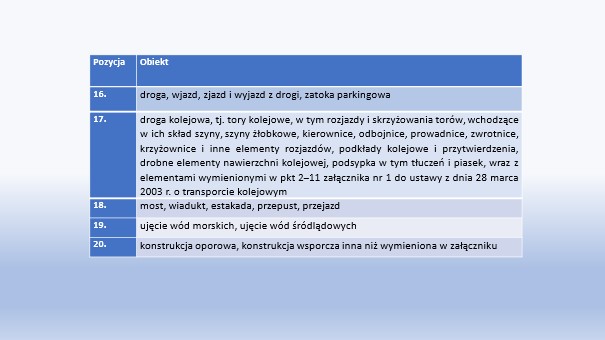

Załącznik nr 4 do ustawy (definiujący BUDOWLE)

[1] https://www.sejm.gov.pl/Sejm10.nsf/PrzebiegProc.xsp?id=A1177DD63951138CC1258BBE003144C2, zwana dalej ,,ustawą z dnia 21 listopada 2024 r.’’,

[2] Zobacz tabela poniżej

Więcej informacji udzielą doradcy i konsultanci podatkowi Instytutu Studiów Podatkowych:

Mariusz Unisk

Wiceprezes Zarządu

Dyrektor ds. Doradztwa Podatkowego

tel. 22 517 30 94, 501 603 910

mariusz.unisk@isp-modzelewski.pl

Piotr Kosmala

Radca prawny nr wpisu PZ-5733

tel. 61 848 33 48

piotr.kosmala@isp-modzelewski.pl

Nadchodzi KSeF. Aktualny harmonogram legislacyjny i techniczny wdrożenia obowiązkowego fakturowania elektronicznego w KSeF

Nadchodzi KSeF. Aktualny harmonogram legislacyjny i techniczny wdrożenia obowiązkowego fakturowania elektronicznego w KSeFEtapowanie KSeF. Ministerstwo Finansów w dniu 11 kwietnia 2025 r. opublikowało komunikat zgodnie z którym ”po analizie możliwości zmian pod…

Ryczałt od dochodów spółek (estoński CIT)

Ryczałt od dochodów spółek (estoński CIT)Ryczałt od dochodów spółek, zwany estońskim CIT, to rozwiązanie, które w związku z ogólnym wzrostem obciążeń publicznoprawnych stanowi korzystną alternatywną…

Podatek od nieruchomości po nowelizacji w 2025 r. – podstawowe zmiany w zakresie definicji budynku i budowli

Podatek od nieruchomości po nowelizacji w 2025 r. – podstawowe zmiany w zakresie definicji budynku i budowliWstęp Nowelizacją przepisów ustawy o podatkach i opłatach lokalnych, na podstawie ustawy z 19.11.2024 r. o zmianie ustawy o podatku…

Opinia Rzecznik Generalnej TSUE w sprawie opodatkowania rekompensaty za transport publiczny (C-615/23)

Opinia Rzecznik Generalnej TSUE w sprawie opodatkowania rekompensaty za transport publiczny (C-615/23)W dniu 13 lutego 2025 r. Rzecznik Generalna TSUE Juliane Kokott wydała opinię w sprawie C-615/23, w której NSA skierował…

Kasowa metoda ustalania przychodu w podatku dochodowym od osób fizycznych – zmiany od dnia 1 stycznia 2024 r.

Kasowa metoda ustalania przychodu w podatku dochodowym od osób fizycznych – zmiany od dnia 1 stycznia 2024 r.W ustawie z dnia 27 września 2024 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz niektórych innych…

Planowane zmiany w składce zdrowotnej w 2025 r. i 2026 r.

Planowane zmiany w składce zdrowotnej w 2025 r. i 2026 r.1. Zmiany w 2025 r. Ustawa z dnia 27 listopada 2024 r. o zmianie ustawy o świadczeniach opieki zdrowotnej finansowanych…

Zmiany w podatku od nieruchomości wchodzące w życie z dniem 1 stycznia 2025 r. – ustawa podpisana przez prezydenta!

Zmiany w podatku od nieruchomości wchodzące w życie z dniem 1 stycznia 2025 r. – ustawa podpisana przez prezydenta!Ustawa z dnia 19 listopada 2024 r. o zmianie ustawy o podatku rolnym, ustawy o podatkach i opłatach lokalnych oraz…

Opodatkowanie podatkiem od nieruchomości budynków i lokali mieszkalnych przeznaczonych do najmu w ramach prowadzenia przez podatnika działalności gospodarczej – ważna Uchwała 7 sędziów NSA

Opodatkowanie podatkiem od nieruchomości budynków i lokali mieszkalnych przeznaczonych do najmu w ramach prowadzenia przez podatnika działalności gospodarczej – ważna Uchwała 7 sędziów NSA1. Słowem wstępu. Z dniem 21 października 2024 r. Naczelny Sąd Administracyjny na wniosek Prokuratora Generalnego z dnia 24 maja…

Podmioty obowiązane do ustanowienia oraz wdrożenia wewnętrznej procedury zgłoszeń

Podmioty obowiązane do ustanowienia oraz wdrożenia wewnętrznej procedury zgłoszeńW dniu 25 września 2024 r. wejdzie w życie ustawa z dnia 14 czerwca 2024 r. o ochronie sygnalistów (Dz. U.…